COVID-19 E MERITO CREDITIZIO (RATING)

intreccio pericoloso per imprese e banche

| Claudio Bottos |

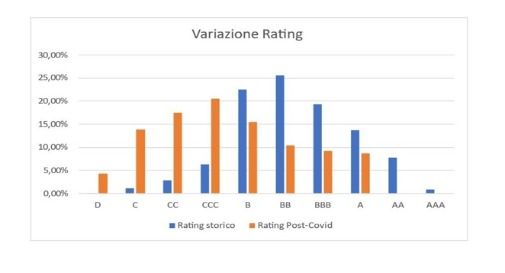

LAVORO - Volendo definire in parole semplici cos’è il merito creditizio (rating), possiamo dire che la sua misura indica la capacità di un’impresa di pagare i debiti e restituire gli impegni finanziari. Come si vede dalla “figura-1” i valori del rating vanno dalla lettera “D” alla “AAA”. La D è il valore più basso e la tripla AAA il valore più alto, ciò significa che, se fate credito a un’azienda che ha un rating D, è molto probabile che non sarete pagati o rimborsati, mentre se lo fate ad un’azienda con rating AAA, è quasi certo che lo sarete. I criteri di assegnazione del rating vengono assegnati in funzione di alcuni indici e calcoli fatti sulla base dei bilanci aziendali, tra i quali ci sono l’indebitamento totale, quello finanziario, la capitalizzazione, il margine operativo lordo, ecc.

Questa valutazione è vitale per le aziende, perché i fornitori concedono credito sulle forniture di servizi e prodotti in base alle classi di merito creditizio (il rating) e allo stesso tempo le banche per l’erogazione di finanziamenti, anticipi e affidamenti. Più alto è il rating e più le imprese possono avere credito perché considerate affidabili. Il rating è molto importante anche per le banche perché, se hanno in portafoglio crediti di imprese con valutazione bassa, esempio C e D, devono accantonare somme a fronte dei crediti deteriorati, i cosiddetti NPL (Non Performing Loans) e spesso sono costrette a ricapitalizzare per mantenere in equilibrio il rapporto tra crediti concessi e capitale proprio. Questa logica ha fatto si che negli ultimi anni, le mpmi (micro, piccole e medie imprese), abbiamo cercato di migliorare la loro solvibilità migliorando il rating.

A marzo 2020 entra in campo il covid che, come un colpo di spugna, sta peggiorando e/o annullando i progressi di rating fatti dalle mpmi. Questo emerge da uno studio, riportato su ItaliaOggi, della modefinance, una società autorizzata ad operare come Agenzia di Rating dall’ESMA (Autorità Europea degli Strumenti Finanziari e dei Mercati), e specializzata in soluzioni di Intelligenza artificiale per la valutazione e la gestione del rischio di credito. Lo studio, fatto su un campione di oltre 85 mila piccole e medie imprese che al 30 novembre 2020 avevano presentato il bilancio 2019, presenta un quadro pre-covid, che mostra come un universo di aziende stava risalendo la china del merito di credito, guadagnando ogni anno qualche punto da BB (valutazione media del 2019), quindi ancora una situazione di equilibrio, verso il BBB, ossia solvibilità (e quindi rischio medio basso) secondo la graduatoria (detta appunto rating) che definisce il merito di ciascuna impresa. Negli ultimi cinque anni le nostre piccole e medie aziende avevano fatto registrare un lento ma costante miglioramento dell'indebitamento totale e un miglioramento sia quantitativo sia qualitativo fin dal 2016.

L’effetto Covid rischia di spostare verso il basso i valori di rating delle imprese. Il 28% delle aziende potrebbe essere declassata di una classe di score, il 25% di due e il 20% di 3 classi. Da non sottovalutare anche il dato relativo alle quasi 7 mila imprese che vengono declassate di 4 livelli e le 2.100 che perdono 5 classi in un solo anno. In tutto, oltre 70 mila Pmi italiane subiranno questa crisi diventando meno affidabili, nei confronti degli istituti di credito e/o dei propri clienti e fornitori. Dal campione, in base alla proiezione, emerge che sparisce la classe AAA (sicurezza elevata) e crescono dallo 0,11% al 4.36% le aziende in default, così come aumentano le imprese spazzatura (junk)) che con il rating C (rischio molto elevato) passano dal 1,11% al 13,8% e con il rating CC (rischio elevato) dal 2,81% al 17,45%. In sintesi, dopo il Covid, le pmi che si collocano nelle classi più rischiose sono oltre il 55%, rispetto al 10% circa del 2019. La variazione tra il rating storico (fino al 2019) e quello in pieno covid si può vedere sempre nella figura-1, nella quale si vede lo slittamento di molte imprese a classi di rating inferiori.

Quali saranno le reazioni delle imprese a questa nuova situazione creatasi a causa del Covid? Le crisi del passato ci dicono che molto probabilmente taglieranno costi operativi, servizi, costo del lavoro (in parte mitigato dal blocco dei licenziamenti e cassa integrazione) e cercheranno di automatizzare, per snellire e velocizzare, alcuni processi e procedure. Per questi motivi diventano fondamentali le scelte, che in primis dovrà fare la politica, sia per la gestione dei fondi del recovery fund e l’attuazione di riforme, ormai ineludibili, se si vuole salvare il paese. Non dimentichiamo che ci stiamo indebitando come non mai. I prestiti vanno restituiti e, come le aziende, anche i paesi sono soggetti al merito creditizio (rating).

di Claudio Bottos (Consulente del lavoro e di direzione strategica aziendale)

FOTO: FIGURA 1 (da articolo di ItaliaOggi)

Cerchi o offri lavoro? Accedi al servizio di quice.it. Seleziona tipologia e provincia per inserire o consultare le offerte proposte!

Cerchi o offri lavoro? Accedi al servizio di quice.it. Seleziona tipologia e provincia per inserire o consultare le offerte proposte!